- Wizify

- Posts

- 😳 Décès > Naissances en France : ce que ça change pour toi

😳 Décès > Naissances en France : ce que ça change pour toi

Édition#96 : Démographie, transmission, ETF : ce qu'il faut savoir pour bien démarrer l'année

Hello,

Belle année 2026 !

Une année qui démarre sur les chapeaux de roues avec un événement géopolitique majeur : l'intervention militaire américaine au Venezuela et la capture de Nicolás Maduro. Et forcément, ce genre de bouleversement aura des répercussions politiques, économiques et financières dans les mois à venir.

Dans un monde en ébullition, prendre en main ses finances devient un vrai rempart face à l'incertitude.

On ne sait jamais vraiment de quoi demain sera fait.

Mais on peut agir aujourd'hui.

Anticiper. Se construire une marge de manœuvre.

L'argent, bien géré, est un outil puissant pour ça.

Et puisque janvier rime avec bonnes résolutions, je te propose de passer à l'action concrètement.

Jeudi 15 janvier à 20h, je t'invite à ma prochaine conférence d'éducation financière où je partagerai 3 décisions simples (ou 3 résolutions financières 👌) qui peuvent transformer tes finances en 2026.

Pas de jargon. Pas de promesses magiques. Juste des leviers concrets, accessibles, que tu pourras activer rapidement.

En attendant, place à cette première édition de l’année.

PLACE À L’ÉDITION DU JOUR…

Ce que tu vas découvrir dans cette édition :

Plus de décès que de naissances en France : ce que ça change pour ta retraite

L'assurance vie, un outil puissant pour transmettre son patrimoine

Les ETF explosent en France (+91 %) mais on reste loin derrière l'Allemagne

⏱️ Temps de lecture : < 6 min

POUR ALLER PLUS LOIN…

Vous êtes 42 000+ à nous lire à chaque édition.

Un énorme merci !

Pour ceux qui veulent aller plus loin et reprendre en main leur avenir financier :

S’abonner à notre chaîne Youtube Decomplex

Mon livre best-seller (30 000+ exemplaires vendus)

S’inscrire à la prochaine conférence d’éducation financière

Pour les CGP, professionnels et entreprises, découvrez nos offres à la fin de cette édition 👇

LE PARTENAIRE DE LA SEMAINE 🫶

Envie d'investir en Bourse par toi-même avec une plateforme pensée pour les investisseurs particuliers ?

Saxo Banque te donne un accès direct à plus de 40 000 instruments financiers (actions, ETF, etc.) depuis un compte-titres ou un PEA, avec une interface intuitive, des frais compétitifs, et la solidité d’un courtier régulé, présent dans de nombreux pays.

Une plateforme accessible, pensée pour les particuliers, avec la qualité d’un service pro.

Tu peux ouvrir un compte (ou transférer ton PEA par exemple) et bénéficier de 500€ de frais de courtage offerts via ce lien :

PS : C’est mon courtier ou j’ai CTO, PEA et CTO personne morale avec ma holding.

Partenariat rémunéré

ECONOMIE

😳 Plus de décès que de naissances en France

Pour la première fois en temps de paix, la France enregistre plus de décès que de naissances. La dernière fois que c'est arrivé, c’était pendant la Première Guerre mondiale…

En 2025, on compte environ 645 000 naissances.

Un plancher historique.

Et l'indice de fécondité tombe sous 1,6 enfant par femme.

Le problème ? On est loin du fameux seuil de renouvellement.

C'est quoi ce seuil ?

C'est le nombre moyen d'enfants par femme nécessaire pour que la population reste stable d'une génération à l'autre (hors immigration).

En France, il est estimé à environ 2,1.

Au-dessus : la population croît naturellement.

En dessous : elle diminue, sauf si l'immigration compense.

Avec 1,6 enfant par femme, on est clairement en dessous. Et la tendance ne s'inversera pas sans mesure choc pur freiner cette baisse.

Des projections qui font froid dans le dos

Les démographes sont aujourd'hui plus pessimistes que leurs propres scénarios "extrêmes" d'il y a quelques années.

Si la France suit la trajectoire de l'Italie (1,2 enfant par femme), on pourrait revenir à 40 millions d'habitants en 2100 (aujourd’hui nous sommes près de 70 millions).

C’est le niveau de 1945 😳

Pourquoi ça concerne tes finances ?

Notre système de retraite repose sur la répartition : les actifs d'aujourd'hui paient les pensions des retraités d'aujourd'hui.

Moins de naissances = moins d'actifs demain = moins de cotisations pour financer les retraites.

Et l'immigration n’est pas une solution miracle.

L'argument a ses limites. Le taux de fécondité des immigrés converge progressivement vers celui de la population générale. Ce n'est pas un levier durable et l’immigration massive posera d’autres problèmes…

Ce qu'il faut en retenir

Le système de retraite par répartition est déjà sous pression. (Si tu as vu notre vidéo avec Jean-Pascal Beaufret, ex-DG des impôts, tu sais de quoi je parle.)

Et la démographie va l’empirer si rien n’est fait.

Il faudrait être fou aujourd'hui pour ne compter que sur le système par répartition pour s'assurer un avenir financier serein à la retraite.

Ça ne veut pas dire que tout va s'effondrer. Mais miser uniquement sur ta future pension, c'est plus que risqué.

La meilleure réponse que tu peux apporter aujourd’hui : construire dès maintenant ton patrimoine et te constituer un capital à long terme.

Les outils existent. À toi de les activer.

Source ici

💡 Je parlerai des étapes pour construire sa propre stratégie d’investissement lors de ma prochaine conférence d'éducation financière, jeudi 15 janvier à 20h.

L'occasion parfaite pour passer à l'action.

EN PASSANT…

Notre dernière vidéo Youtube est en ligne !

J’ai eu le plaisir d’échanger avec Nicolas Cheron, stratégiste boursier le plus suivi de France et fin connaisseur des marchés depuis 20 ans.

Il nous livre sa stratégie d’investissement personnelle.

En toute transparence.

Sa méthode, c’est une répartition simple et puissante :

70 % actions (ETF + une pincée de trading court terme)

20 % métaux (or, argent, platine...)

10 % cryptos (avec une préférence pour le Bitcoin)

Pour savoir les outils qu’il utilise, comment il détecte les opportunités et quel est sa vision long terme des marchés, je t’invite à regarder l’épisode ici :

PATRIMOINE

🎁 L'assurance vie : un allié pour transmettre son patrimoine

On parle souvent de l'assurance vie comme enveloppe de placement pour faire fructifier son épargne. Mais son vrai super-pouvoir, c'est la transmission.

Cette enveloppe permet de transmettre un capital à ses proches avec des avantages fiscaux. Et surtout : hors succession civile. Autrement dit, ce que tu transmets via l'assurance vie s'ajoute aux abattements "classiques" de la succession (exemple, tu peux donner 100 000 € par parent par enfant tous les 15 ans, les abattement de l’assurance vie s’ajoutent à ça).

La clause bénéficiaire : le nerf de la guerre

C'est LA clause à ne jamais négliger dans ton contrat si tu penses à la transmission. C'est elle qui désigne qui recevra le capital à ton décès.

Par défaut, la clause standard prévoit souvent "mon conjoint, à défaut mes enfants…". Mais tu peux la personnaliser : désigner un ami, un neveu, une association… Quel que soit le lien de parenté, le bénéficiaire profitera des abattements spécifiques à l'assurance vie.

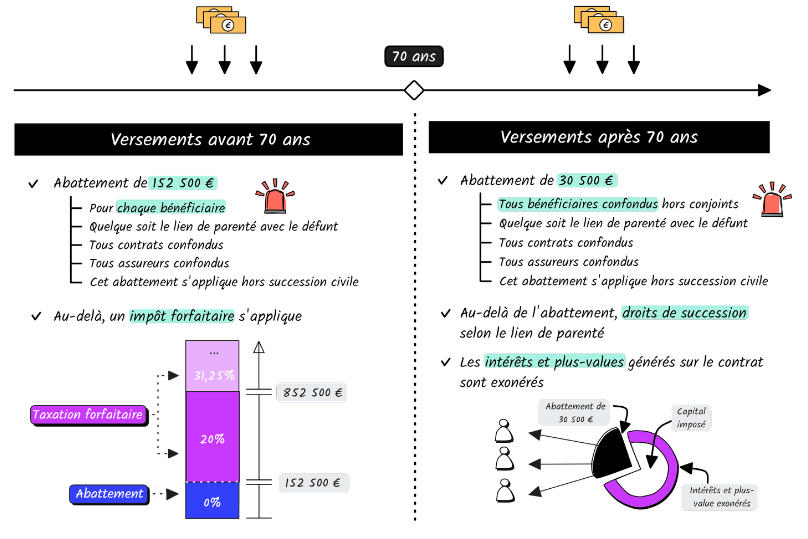

Avant 70 ans : 152 500 € par bénéficiaire

Les versements réalisés avant tes 70 ans bénéficient d'un abattement de 152 500 € par bénéficiaire.

Concrètement : si tu désignes tes deux enfants, chacun peut recevoir jusqu'à 152 500 € sans payer un centime de droits. Soit 305 000 € transmis en totale sans aucune fiscalité (je le rappelle, en plus des abattement légaux).

Au-delà de cet abattement, la taxation est forfaitaire : 20 % jusqu'à 852 500 €, puis 31,25 % au delà.

Après 70 ans : moins généreux, mais pas inutile

Les versements effectués après 70 ans obéissent à d'autres règles :

Abattement global de 30 500 € (tous bénéficiaires confondus, hors conjoint)

Au-delà, les sommes versées sont soumises aux droits de succession classiques

Mais attention, il y a un avantage souvent oublié : les intérêts et plus-values générés sur ces versements sont totalement exonérés. Donc même après 70 ans, continuer à alimenter son assurance vie peut avoir du sens dans une optique de transmission.

Et le conjoint dans tout ça ?

Le conjoint survivant (ou partenaire de PACS) est quant à lui totalement exonéré de droits de succession sur l'assurance vie.

Quel que soit le montant.

Quel que soit l'âge des versements.

À retenir

L'assurance vie, c'est placement + transmission dans une seule enveloppe. Mais pour en tirer le meilleur, il faut :

Verser avant 70 ans autant que possible

Bien rédiger (et mettre à jour) sa clause bénéficiaire si nécessaire

Ne pas oublier qu'après 70 ans, les intérêts restent exonérés

Transmettre, ça s'anticipe. Et l'assurance vie est un bon outil pour le faire intelligemment.

INVESTISSEMENT

🔥 Les ETF explosent en France

Les ETF, c'est LE produit d'investissement qui monte en France. Même si on reste loin derrière certains de nos voisins européens.

Une étude BlackRock vient de tomber (novembre 2025) et les chiffres sont parlants : +91 % d'investisseurs en ETF en France depuis 2022.

On est passé de 1,4 à 2,6 millions de détenteurs d'ETF. Et la France affiche la plus forte progression d'Europe sur l'année écoulée.

Autre signal intéressant : 52 % des investisseurs français en ETF ont moins de 35 ans. C'est la base la plus jeune du continent. Les nouvelles générations ont compris l'intérêt de ces produits simples, diversifiés et peu coûteux.

Mais si on regarde de plus près, il reste encore beaucoup de chemin à parcourir…

En France, seulement 5 % des adultes détiennent des ETF.

En Allemagne ? C'est 21 %. Quatre fois plus.

Et côté connaissance, c'est encore plus frappant : 54 % des Français n'ont jamais entendu parler des ETF. Contre seulement 19 % en Allemagne, où près d'un adulte sur deux comprend les bases du produit.

Outre-Rhin, les ETF sont devenus le 2ᵉ produit d'investissement le plus populaire, juste derrière les actions.

En France, ils pointent seulement à la 5ᵉ place.

Les Allemands ont une longueur d'avance sur l'éducation financière et la culture de l'investissement. Les plans d'épargne en ETF (investissement automatique mensuel) y sont ultra-développés, ce qui facilite le passage à l'action. (Ça existe aussi en France, notamment chez Saxo Banque avec le PEPS - Plan d'Épargne Programmé Saxo.)

En France, on progresse. Mais il reste du chemin.

Comment as-tu trouvé cette édition ?N'hésite à nous laisser ton avis, feedback ou suggestion :) |

NOS OFFRES PROS

Pour les CGP

Pour les institutions financières & entreprises

Notre media kit pour booster votre visibilité

Notre agence de vulgarisation financière (création de contenu en marque blanche)

Notre offre de conférences en physique ou à distance

Reply